Убытки в инвестициях — не редкость: без просадок не обойтись, и каждый инвестор иногда сталкивается с ними. Чтобы такая ситуация не привела к значительной потере денег, важно знать, как правильно вести себя. К тому же нередко из такого положения можно извлечь выгоду. В статье разбираем основные причины потерь и рассказываем, что с ними делать.

Как понять, что инвестиции невыгодные

Здесь всё просто: если вы продали ценные бумаги по цене меньше, чем купили, значит, сделка убыточная. При этом если цена акции в вашем портфеле просто снизилась, то это не значит, что вы понесли убытки.

Не спешите сразу продавать ценные бумаги, если их цена немного снизилась. Изучайте стоимость в динамике: сегодня она может уменьшиться, а через месяц — увеличиться.

Почему инвестиции стали убыточными

Есть несколько факторов, которые приводят к потерям:

- Неправильный выбор стратегии. Перед тем как заключить сделку, важно разработать план действий на рынке: только так получится грамотно распределить свои ресурсы и снизить риски. Но многие этого не делают и руководствуются только интуицией. Например, инвестируют деньги в одну фирму, а когда у неё возникают проблемы — теряют все свои средства.

- Паника. Когда рынок нестабилен или находится в рецессии, многие принимают необдуманные решения. Например, скупают все акции подряд без нормального анализа предложений. В моменте кажется, что решение разумное. Но в долгосрочной перспективе это часто приводит к убыткам.

- Эмоциональные решения. Представьте: вы увидели, что акции фирмы на фондовом рынке внезапно подешевели. Первая мысль — скупить их все и как можно скорее, ведь предложение выгодное. Так поступают многие инвесторы и из-за этого прогорают. Ведь акции нередко дешевеют из-за проблем, например, санкций или долгов. И если бизнес не преодолеет сложности, рассчитывать на доход не придётся.

- Рыночные изменения. Экономика любой страны подвержена изменениям, и зачастую они зависят от социально-политической обстановки, предугадать которую бывает сложно. Например, санкции могут привести к тому, что акции компании упадут, и вкладчики потеряют свои средства.

Что делать с убыточными инвестициями

Для начала задайте себе такие вопросы: «Стали ли перспективы моих акций или облигаций хуже?» и «Изменилось ли что-то для моих ценных бумаг по сравнению с тем, когда я их покупал(а)?». Если ответ «нет», то держите активы. Если «да», то, возможно, пора продавать их. Ведь в таком случае есть большая вероятность, что со временем акция потеряет в цене ещё больше.

Также важно внимательно проанализировать ситуацию. Изучите портфель и посмотрите, какие вложения оправдали себя, а какие — под вопросом. Это позволит оценить, насколько в целом убыточны ваши активы, или ситуация в целом под контролем. Если потерь много, возможно, лучше пересмотреть инвестиционный план. Например, вкладываться в другие инструменты или выбрать более перспективную сферу.

Важно! В любом случае не паникуйте и не принимайте спонтанных решений. Не стоит сразу продавать акции за бесценок, даже когда их цена на фондовом рынке падает. Сначала проанализируйте ситуацию и только после этого действуйте.

Как получить пользу от убытков

Часто проигрышную ситуацию на бирже можно развернуть с пользой для себя. Так, в статье 214.1 Налогового кодекса РФ указано, что отрицательный финансовый показатель (убыток) уменьшает положительный финансовый показатель (прибыль). Благодаря этому можно снизить сумму налога на доход в будущем. Этот процесс называется сальдированием. Иными словами, это снижение налогооблагаемой прибыли на сумму убытка.

Все доходы и потери от разных сделок за год автоматически сальдируются, если счета открыты у одного брокера. А чтобы суммировать показатели от разных брокеров, нужно подготовить декларацию 3-НДФЛ.

Рассмотрим на примере. Допустим, Иван получил прибыль 100 000 рублей через одного брокера и убыток 50 000 рублей через другого. Первый брокер должен внести в ФНС 13% прибыли или 13 000 рублей. В следующем году Иван может заполнить декларацию 3-НДФЛ и сообщить в налоговую, что по второму брокерскому счёту он потерял средства. В этом случае ФНС сделает перерасчёт налога с учётом убытка: (100 000 – 50 000) * 13% = 6 500 рублей. Затем служба вернёт Ивану разницу между уплаченным налогом и его актуальной суммой (13 000 – 6 500). В результате наш инвестор получит 6 500 рублей.

Важно! Сальдировать налоги по ИИС и обычным брокерским счетам нельзя. Для ИИС есть отдельные способы снижения налогов: о них мы подробно рассказывали в этой статье.

Как снизить риски будущем

Главный способ избежать убытков в будущем — диверсифицировать портфель. Например, использовать разные инвестиционные инструменты: одновременно покупать акции, облигации и вкладываться в драгметаллы. В таком случае вы не понесёте значительных потерь, даже если часть сделок прогорит.

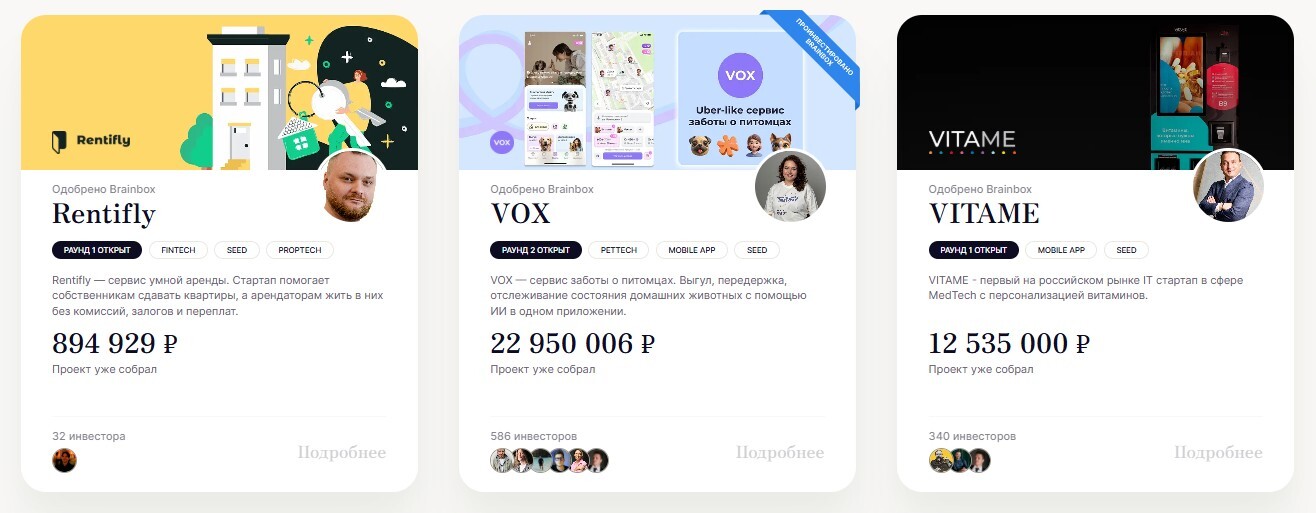

Ещё стоит диверсифицировать портфель внутри одного инструмента. Например, если вкладываетесь в IT-стартапы, выбирайте несколько компаний. На краудинвестинговой платформе brainbox.VC большой выбор проектов с высокой потенциальной доходностью. Каждый стартап проверили специалисты площадки, поэтому вероятность их провала и, соответственно, убытков вкладчиков, мала. Инвестировать можно с 5000 рублей: благодаря этому получится даже с небольшой суммой диверсифицировать портфель и вложиться в несколько перспективных проектов, чтобы ещё больше снизить риски.

Перед покупкой активов также важно определить, какие риски для вас допустимы. Чтобы было проще, можно установить стоп-лосс, что в переводе с английского буквально означает «остановить потери». Это нижняя цена акции, при достижении которой ценная бумага будет автоматически продана. Каждый инвестор сам устанавливает комфортный стоп-лосс в зависимости от своих возможностей.

Ещё важно понимать, что в некоторых ситуациях убытков не избежать, как бы вы ни старались. Например, если инвестируете на 10–15 лет, скорее всего, просадки цен будут иногда случаться из-за изменений на рынке: это нормально. Поэтому перед тем как заключить сделку, важно быть готовым к подобным ситуациям.

Помните: убытки — это опыт. Они помогают учиться инвестированию, чтобы в будущем избежать ошибок и, вероятно, более крупных финансовых потерь. Поэтому не стоит отчаиваться, если акции провели в цене. Постарайтесь извлечь из этого пользу, например, снизить размер налога, и сделайте выводы для дальнейших вложений.

Убыточные инвестиции: коротко о главном

- Убытки в инвестировании обычно происходят из-за изменений на рынке, неправильно выбранной стратегии и необдуманных решений инвестора.

- Государство возмещает разницу в уплаченном налоге, даже если сделки совершались через разных брокеров.

- Чтобы снизить риск убытков, важно диверсифицировать портфель и разработать грамотную стратегию. А если она не работает — не бояться корректировать её.